Thème séculaire : contrecoup économique

Les perturbations continues de l’économie mondiale, du système financier, de l’équilibre géopolitique et des politiques publiques (dans leur portée comme dans leur intensité) ont conditionné les trois premières années de cette décennie et constitueront, à notre avis, une nouvelle réalité avec laquelle devront composer les investisseurs au cours des cinq prochaines années. Nous avons souligné cette tendance dans nos dernières Perspectives séculaires ainsi que dans notre forum séculaire annuel de mai.

Notre thèse séculaire de l’an dernier « Recherche de résilience » a démontré que, dans un monde plus morcelé, les pouvoirs publics et les entreprises risquent de privilégier la sécurité à l’efficacité économique à court terme. Nous avons souligné la menace des pressions inflationnistes provoquées par la relocalisation des chaînes d’approvisionnement et par la hausse des dépenses publiques visant les initiatives en matière d’énergie et de défense nationale.

Bien que cette thèse demeure valide, nos perspectives des cinq prochaines années doivent tenir compte d’un certain nombre d’événements survenus depuis ce forum de mai 2022 et de leurs conséquences. Il s’agit notamment :

- d’un resserrement monétaire musclé en réaction à une hausse de l’inflation à l’échelle mondiale sans équivalent depuis 40 ans ;

- d’un débat sur le niveau d’un taux directeur neutre advenant un retour de l’inflation dans la cible ;

- des trois plus grandes faillites bancaires de l’histoire des États-Unis et de l’effondrement de Credit Suisse en Europe ;

- de la promulgation d’une triple législation ambitieuse aux États-Unis sur l’investissement dans l’emploi et les infrastructures, la réduction de l’inflation, ainsi que la science et les puces électroniques, afin de soutenir une nouvelle politique industrielle dynamique qui alimentera la croissance l’économie du fait des fonds mobilisés ;

- du « troisième mandat » du président Xi Jinping sur fond d’incohérences économiques et géopolitiques en Chine.

Notre analyse séculaire se base également sur nos dernières Perspectives cycliques « Marchés fracturés, obligations résilientes », lesquelles tablaient sur de légères récessions dans les pays développés, avec un resserrement des conditions du crédit propice à des risques de perte. Nous avons prévenu que les cycles de resserrement monétaire tiraient à leur fin, sans déboucher de sitôt sur des politiques de normalisation ou de détente, et que les prochaines mesures de soutien budgétaire resteraient limitées, compte tenu d’un endettement élevé et de leurs effets sur l’inflation, comme constaté depuis la fin de la pandémie.

Dans ce contexte de perturbations multiples et continues, les dynamiques cycliques à court terme ont des conséquences à plus long terme, d’où notre expression de « contrecoup économique ». Voici donc les principaux enjeux au niveau des placements et implications économiques de notre Forum séculaire de 2023.

Persistance probable de la volatilité macro-économique et des tensions géopolitiques

Rappelons-nous à quel point les trois premières années de cette décennie ont été inhabituelles, en comparaison de la précédente.

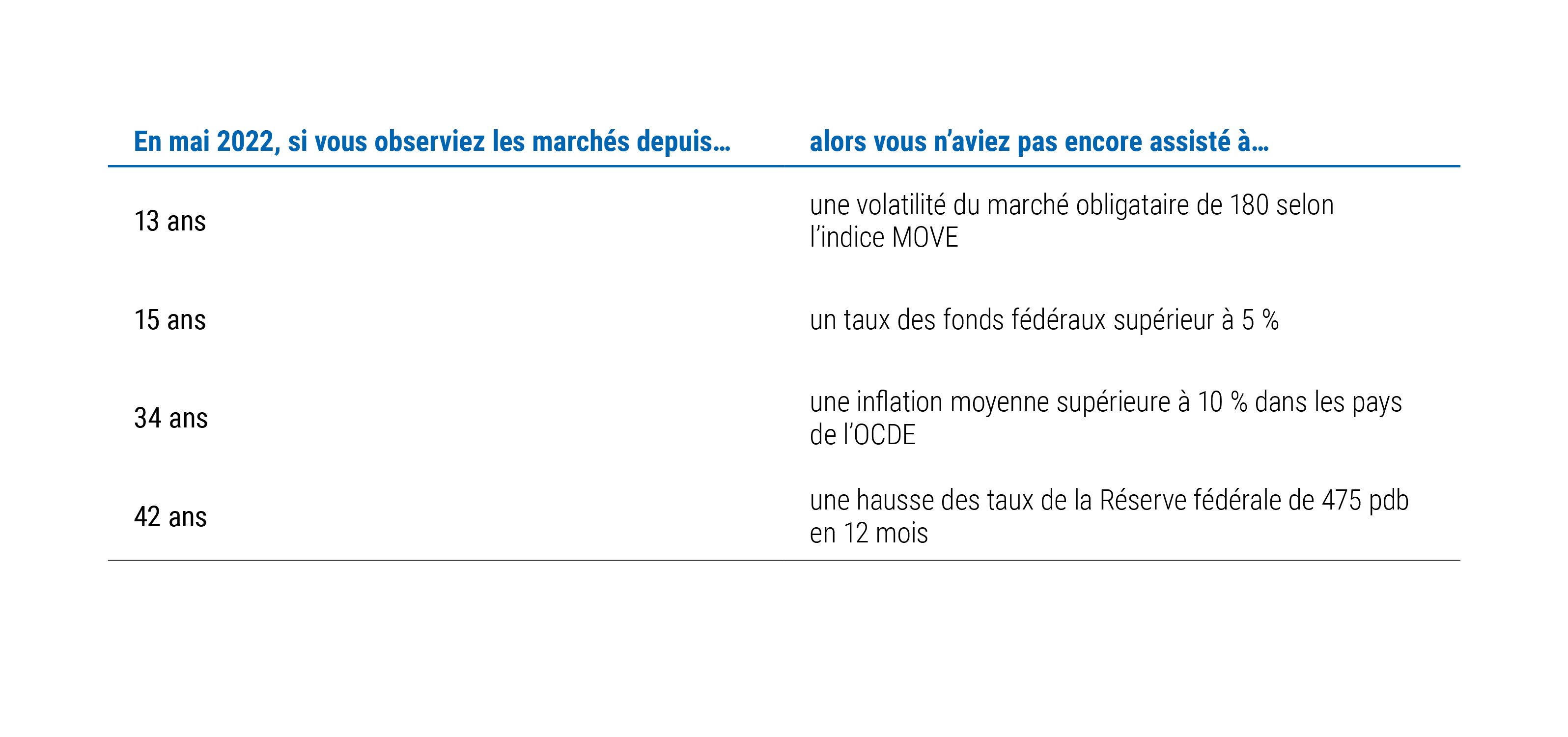

L’économie a effectivement été paralysée par des mesures de confinement visant à lutter contre une pandémie comme l’humanité n’en avait pas connu depuis un siècle, puis soutenue par des mesures massives d’ordre budgétaire et monétaire, qui ont ensuite alimenté une hausse de l’inflation mondiale inégalée en 40 ans, elle-même exacerbée par les coûts de réouverture et de refonte des chaînes d’approvisionnement. Les banques centrales ont alors réagi par un cycle de resserrement mondial d’une intensité inégalée dans les dernières décennies, précipitant la correction boursière de 2022, une crise bancaire, un durcissement des conditions du crédit et des perspectives largement répandues de récession pour cette année ou la prochaine (figure 1).

Figure 1 : Le forum séculaire de l’an dernier (mai 2022) a donné l’occasion de constater plusieurs phénomènes qui ne s’étaient pas produits depuis longtemps

Ces événements auront probablement des répercussions sur plusieurs années. Nous anticipons des cycles d’affaires plus courts et moins stables qu’auparavant, sur lesquels les pouvoirs publics et les banques centrales ne pourront plus influer avec la même intensité budgétaire et monétaire (notamment par des assouplissements quantitatifs illimités).

Nous prévoyons que les contraintes pesant sur l’offre (au-delà simplement d’un manque à gagner ayant pour origine la demande) et que les évolutions du marché du travail depuis la pandémie conditionneront largement les fluctuations économiques et continuent de tirer les prix mondiaux à la hausse.

Nous souscrivons à la perspective dominante d’une croissance mondiale relativement décevante à l’horizon séculaire, en comparaison d’avant la pandémie, et estimons même que les risques de baisse l’emportent largement, en raison d’un resserrement plus sévère et durable des conditions financières à l’échelle mondiale provoqué par les récents remous du système bancaire et par les mesures prises en conséquence, d’une contraction économique aggravée par le relèvement synchronisé des taux directeurs, de l’aggravation potentielle de la guerre en Ukraine, de la possibilité d’un déraillement du rebond économique chinois et de la recrudescence d’un risque de confrontation entre la Chine et les États-Unis au sujet de Taïwan.

Notre forum comportait des présentations sur l’évolution probable des taux d’intérêt neutres nominaux et réels ainsi que des cibles d’inflation des banques centrales au cours des cinq prochaines années. À notre avis, les taux directeurs neutres réels à long terme dans les économies développées s’éloigneront peu à l’horizon séculaire d’un nouveau neutre compris entre 0 % et 1 %, en raison d’une puissante dynamique à long terme de vieillissement de la population et de faiblesse des gains de productivité.

Les relations entre les États-Unis et la Chine continueront vraisemblablement de conditionner la dynamique géopolitique, dans une nouvelle ère potentielle de « seconde guerre froide » comme suggéré par l’historien Niall Ferguson, invité au forum, avec des incidences mondiales à mesure que les alliances commerciales s’ajustent. Toutefois, nous nous attendons à ce que les échanges internationaux et les dynamiques d’investissement obéissent davantage à une « réduction du risque » qu’à un « découplage » fondamental des chaînes d’approvisionnement avec, dans la plupart des cas, une relocalisation dans des pays alliés, comme on peut déjà le constater aux États-Unis.

Les décideurs politiques font face à des contraintes et à la fatigue

Nonobstant l’accélération de l’inflation mondiale constatée à l’issue de la pandémie, nous estimons que les banques centrales feront tout leur possible pour que les anticipations à long terme continuent de correspondre aux cibles existantes. Nous ne nous attendons pas à ce que les banques centrales des pays développés modifient officiellement ces cibles (généralement de 2 %), mais à ce qu’elles tolèrent un léger dépassement dans le cadre d’une stratégie « d’opportunité de désinflation » par laquelle la baisse de la demande totale lors d’une prochaine récession compensera le dépassement actuel. Selon nos perspectives de référence, le risque de hausse de l’inflation l’emporte sur celui de baisse.

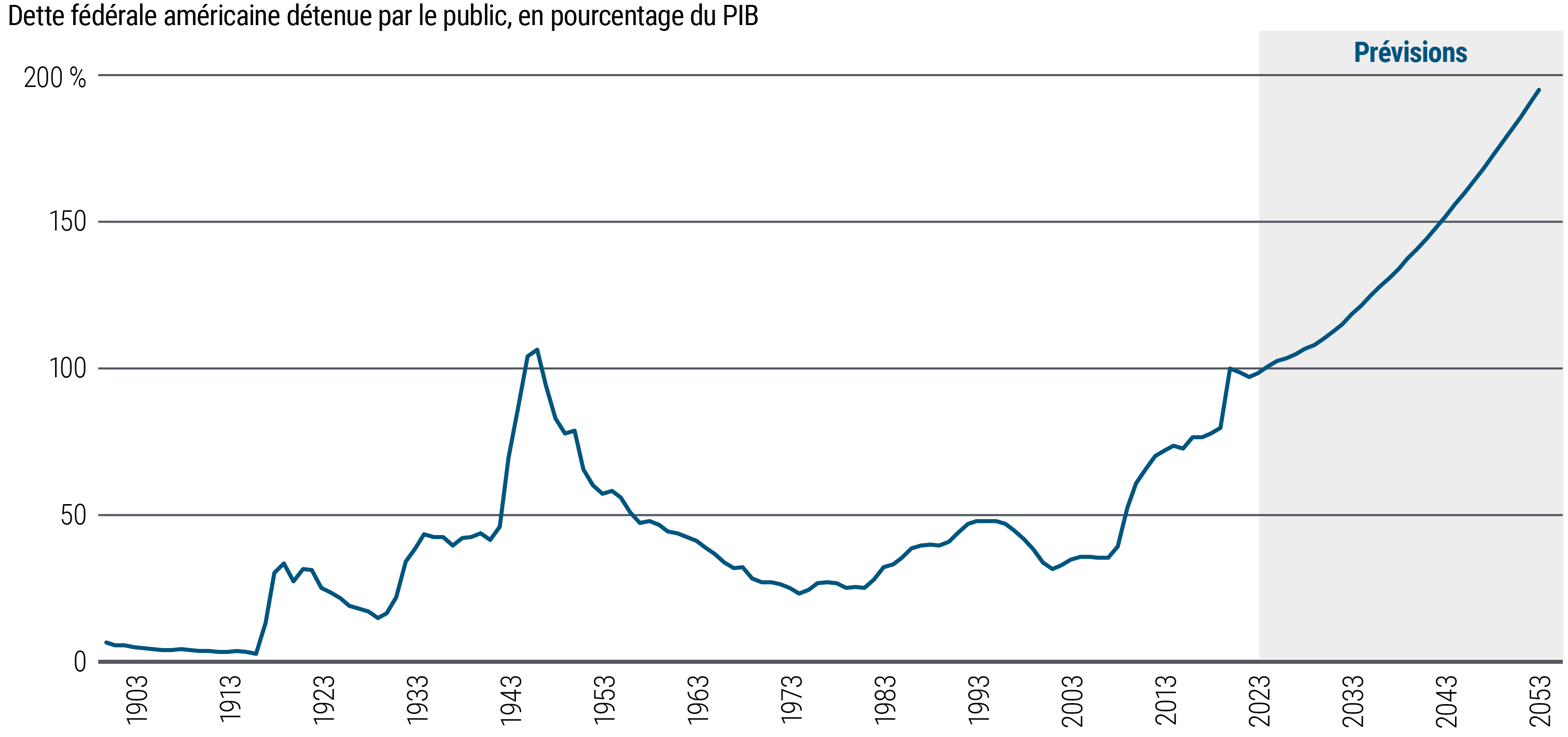

En ce qui concerne les orientations politiques des cinq prochaines années, nous nous attendons à une marge de manœuvre budgétaire et monétaire bien plus faible qu’auparavant, compte tenu du niveau astronomique de la dette publique comparativement au PIB (figure 2), d’où une capacité limitée à contrer tout ralentissement économique.

Figure 2 : Un ratio dette/PIB qui devrait augmenter substantiellement à long terme aux États-Unis

Nous anticipons également la possibilité que les « assouplissements quantitatifs finissent par manquer de pertinence ». Pour la première fois depuis des décennies, une inflation élevée et persistante prouve que les assouplissements monétaires, comme toute décision économique ou budgétaire, comportent aussi des inconvénients.

Il s’agit d’une situation qui pourrait avoir des incidences sur les prochaines politiques, celles ayant fonctionné au cours des 15 dernières années ayant potentiellement atteint leur limite. Cette obsolescence des assouplissements quantitatifs et la perte de marge de manœuvre budgétaire pourraient donner à toute perturbation cyclique un caractère plus séculaire et inciter les pouvoirs publics à se tourner vers des interventions réglementaires qui redistribueront les cartes dans les différents secteurs d’activité concernés, créant ainsi des opportunités pour les gestionnaires de placements actifs.

L’effondrement de Credit Suisse ainsi que les faillites et déboires de Silicon Valley Bank, Signature Bank ou First Republic Bank relanceront, à notre avis, la réflexion sur le contexte financier dans lequel interviennent les banques.

Dans ce contexte, il faut s’attendre, au moins aux États-Unis, à un resserrement de la réglementation sur les exigences de capitaux et de trésorerie des banques. Leur capacité d’intermédiation en matière de liquidités diminuera vraisemblablement, et certaines activités traditionnelles s'orienteront vers les marchés privés et les établissements de prêts non bancaires. Nous entrevoyons ainsi une opportunité d’intervenir comme un prêteur principal dans des secteurs initialement occupés par des banques régionales, notamment les prix à la consommation, le crédit hypothécaire et d’autres formes de financement adossé à des actifs.

Interruptions potentielles et multiples contrecoups

Les débats qui ont pris place à notre forum ont alimenté l’ensemble de nos perspectives de référence décrites ci-dessus et ont également souligné les contrecoups qui pourraient surgir à l’horizon séculaire.

Les résultats des élections de l’an prochain aux États-Unis (Maison-Blanche et Congrès) auront des conséquences significatives sur la politique budgétaire, monétaire ou étrangère du pays; toutefois, dans tous les cas, un positionnement ferme à l’égard de la Chine paraît plus que jamais de rigueur pour 2025.

De même, l’élection présidentielle en janvier 2024 à Taïwan pourrait représenter un tournant dans les relations entre la Chine et les États-Unis, les deux pays s’opposant de façon de plus en plus structurelle, alors que le premier tient à asseoir sa domination en Asie. Si le parti Kuomintang parvient à défaire le parti progressiste démocratique pro-indépendance actuellement au pouvoir, le risque de confrontation à propos de Taïwan pourrait baisser d’un cran.

Même en l’absence d’un conflit armé, la rivalité entre les États-Unis et la Chine (qui pourrait reconsidérer son investissement en bons du Trésor américain) s’envenimera potentiellement sur d’autres fronts, avec des incidents économiques à la clé, notamment des chocs sur l’offre et la demande, une nouvelle évolution des échanges internationaux dans un contexte de dédoublement de la chaîne d’approvisionnement ou de relocalisation interne ou dans des pays alliés. Entre-temps, la perspective d’un décret sur les flux de capitaux sortants aux États-Unis constitue le début (et non la fin) d’une période de resserrement qui vient s’ajouter à un plus strict contrôle des exportations.

Un risque d’inflation subsiste à l’échelle mondiale et notamment aux États-Unis, où celle-ci risque de ne pas descendre sous la barre des 4 % à moyen terme et avoisiner 3 % à l’horizon séculaire, même s’il ne s’agit pas de notre scénario de référence.

En outre, la divergence des réactions à ces pressions inflationnistes entre pays développés et émergents demeure difficile à prévoir, tout comme les effets à long terme de cette inflation élevée sur les anticipations, compte tenu d’une hausse persistante jamais vue depuis plusieurs décennies.

Les banques centrales ne relâcheront pas leurs efforts à cet égard, mais continueront vraisemblablement de les concilier avec des objectifs de maintien de la croissance et de réduction au maximum de l’instabilité financière, tout en démontrant qu’elles ont compris la leçon infligée par les indices de prix en 2020. La possibilité d’une adoption suivie des monnaies numériques de banques centrales ou de cryptomonnaies privées stables fait courir un risque de perturbations de l’ordre financier mondial et remet potentiellement en cause la suprématie du dollar américain au-delà de notre horizon séculaire.

L’invasion de l’Ukraine par la Russie a de plus créé un choc sur l’offre et la demande énergétiques, particulièrement ressenti en Europe, de sorte que la sécurité et l’indépendance dans ce domaine deviennent primordiales. Certains pays pourraient donc décider d’investir davantage dans la transition énergétique au profit de sources renouvelables, contribuant au passage à alimenter l’inflation.

L'adoption généralisée de grands modèles de langage d’intelligence artificielle constitue une source d’incertitude.

En outre, l'adoption généralisée de grands modèles de langage d’intelligence artificielle rebat les cartes. À l’horizon séculaire, une possible influence positive substantielle sur la productivité (en particulier dans le domaine de la conduite autonome, des coûts de transfert pour les consommateurs et des flux d’informations) de nature à réduire les pressions à la hausse sur les prix et les taux d’intérêt réels, ou sur l’espérance de vie (en débloquant des découvertes médicales, notamment dans les traitements du cancer par immunothérapie grâce aux nanotechnologies) contraste effectivement avec plusieurs menaces, notamment l’accélération de la désinformation par les médias sociaux, les cyberattaques et surtout une amplification des inégalités de revenu propice à alimenter une polarisation du débat politique et la montée du populisme.