Réunis pour notre dernier forum cyclique trimestriel (essentiellement de façon virtuelle une fois de plus), tous les professionnels des placements de PIMCO se sont immédiatement mis d’accord : l’invasion russe de l’Ukraine, les sanctions imposées en réponse et les fluctuations des marchés de matières premières viennent exacerber des incertitudes économiques et boursières déjà significatives avant le déclenchement de cette guerre affreuse.

Dès le départ, nous avons effectivement rappelé le concept d’incertitudes radicales, un thème récurrent depuis des années dans nos conversations comme en témoigne notamment cet article de juillet 2016, « King, Keynes and Knight: Insights Into an Uncertain Economy ». Contrairement au risque, qui peut se quantifier en attribuant des probabilités déterminées par des expériences ou analyses statistiques, l’incertitude reste de par sa nature non mesurable, puisqu’elle représente une inconnue qui ne figure dans aucune équation. Dans un tel contexte, toute prévision détaillée comporte peu d’intérêt pour une stratégie d’investissement. En conséquence, nous avons fait preuve dans nos conversations d’une bien plus grande hauteur de vue qu’à l’habitude, bien conscients que les événements peuvent évoluer du tout au tout et déclencher des changements économiques et financiers brusques ou non linéaires.

Malgré tout, nous avons conclu nos perspectives cycliques des six à douze prochains mois par les cinq points ci-dessous, qui nous paraissent les plus pertinents pour les investisseurs à ce stade.Nous analyserons les ramifications à plus long terme de cette situation lors de notre prochain forum séculaire, en mai.

1) Une économie « anti-boucles d’or »

Premièrement, les pouvoirs publics se retrouvent face à une économie mondiale en situation de stagflation, avec choc négatif de croissance et prolongation de l’inflation en raison des quatre phénomènes suivants :1) hausse des prix de l’énergie et de l’alimentation, 2) ruptures des chaînes d’approvisionnement et des échanges internationaux, 3) resserrement des conditions financières et 4) baisse de la confiance des dirigeants d’entreprises et des consommateurs en raison du regain d’incertitudes. En conséquence, la situation pourrait bien déboucher sur ce qu’un participant de notre forum a appelé une « économie anti-boucles d’or » : c’est-à-dire une inflation trop élevée et une croissance trop faible.

Nous avons donc baissé d’un point de pourcentage nos prévisions de croissance depuis le déclenchement de la guerre, à 3 % pour 2022, un chiffre qui reste supérieur à la tendance générale dans les pays développés. L’activité demeure effectivement soutenue grâce à la réouverture de l’économie en cette sortie de pandémie et à une accumulation d’épargne qui peut soutenir la demande.

Des perspectives de croissance et d’inflation assombries par des conditions initiales déjà fragiles.

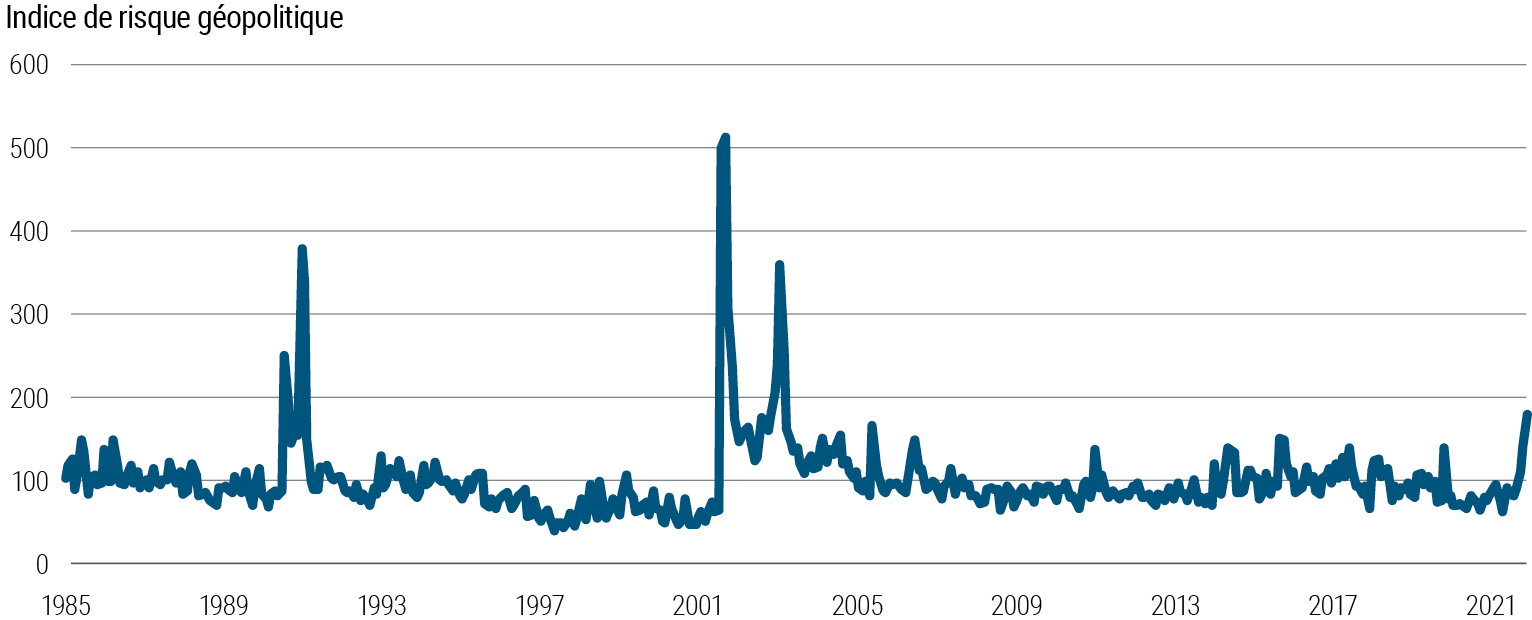

De plus, sur la base d’hypothèses techniques de futures baisses continues des prix des matières premières (au moment d’écrire ces lignes), nous prévoyons que l’inflation générale et de base culmine à un niveau révisé à la hausse au cours des prochains mois, avant de progressivement ralentir. Veuillez noter que, depuis notre forum de décembre, nous avons relevé de deux points de pourcentage nos prévisions moyennes d’inflation dans les pays développés pour 2022, à 5 %. Toutefois, ce scénario de référence reste vulnérable à de sérieux risques évidents pour la croissance comme pour l’inflation, surtout si la guerre ou les sanctions montent encore d’un cran. Nous observons l’augmentation de l’indice du risque géopolitique publié par les chercheurs de la Réserve fédérale des États-Unis (voir graphique 1). En bref, ces événements tendaient à souligner notre thème structurel de raccourcissement des cycles de la croissance de l’inflation ainsi que d’augmentation de l’amplitude.

Graphique 1 : Le risque géopolitique à son plus haut niveau en près de deux décennies

2) Une croissance non linéaire et une priorité vraisemblable à la lutte contre l’inflation

Il nous paraît important de souligner que les perspectives de croissance et d’inflation sont assombries par de potentiels chocs découlant de conditions initiales déjà fragiles. La chaîne d’approvisionnement souffre encore de perturbations largement répandues et causées par la pandémie, le tout pesant sur la production et tirant à la hausse les coûts et les prix dans de nombreux secteurs d’activité. La guerre en Ukraine et les sanctions économiques imposées en conséquence ont créé de nouvelles perturbations au moment même où certains goulets d’étranglement causés par la Covid s’amélioraient. Alors que la Russie ne représente que 1,5 % du commerce mondial, elle pèse lourd dans le négoce de matières premières énergétiques et non énergétiques. L’Ukraine est de plus un grand producteur de céréales, mais également un important fournisseur de composants pour les constructeurs automobiles et autres fabricants d’Europe, notamment de néons. La complexité de la chaîne d’approvisionnement à l’échelle mondiale fait en sorte que des pénuries en apparence mineures de certaines matières premières et composants peuvent avoir un effet démesuré sur les prix et la production.

De plus, les récents confinements causés par la Covid dans certaines régions de la Chine risquent de créer de nouveaux goulets d’étranglement aux répercussions mondiales, indépendamment de l’évolution de la crise russo-ukrainienne. Dans l’éventualité même où le conflit prendrait fin rapidement et les prix des matières premières baisseraient, le retour d’une situation favorable prendra un certain temps. Nous devons effectivement garder aussi à l’esprit qu’un cessez-le-feu en Ukraine ne mettrait pas fin aux sanctions, de sorte que les problèmes d’approvisionnement ne se résoudront pas avant un retour à la normale de la circulation des biens et des capitaux.

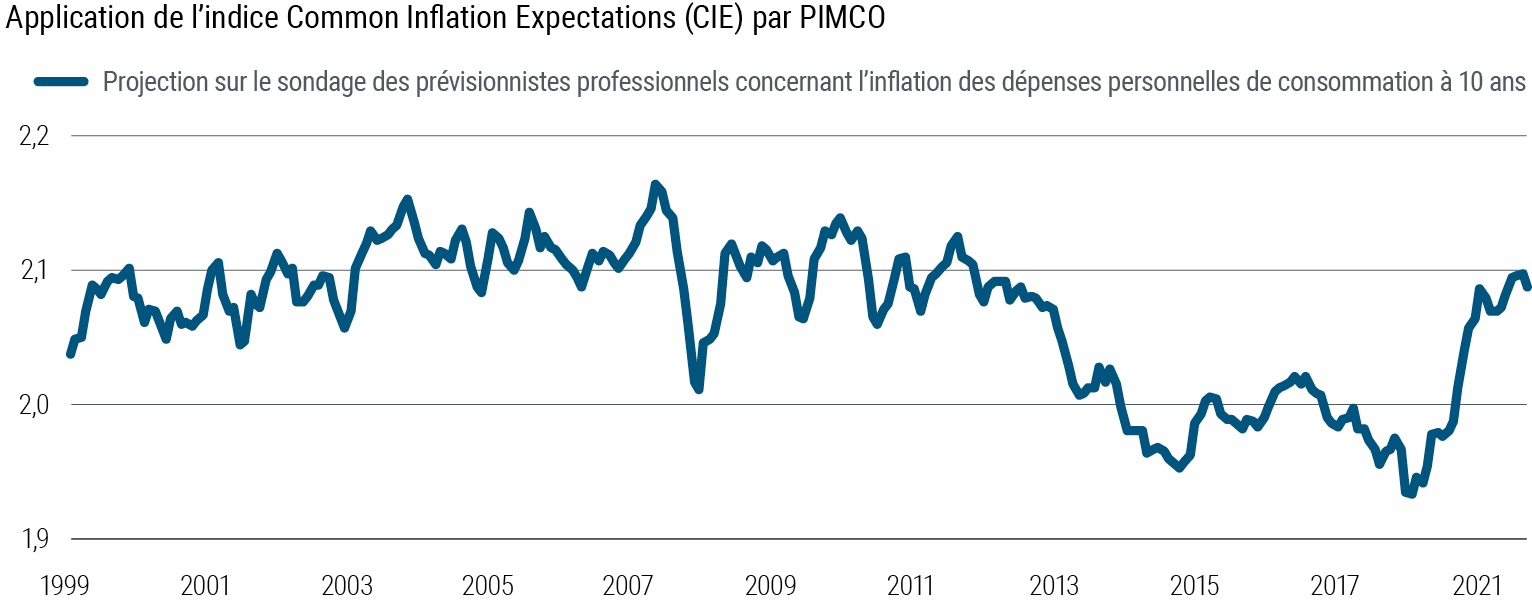

La dynamique de l’inflation représente également un potentiel problème non linéaire : même avant le choc ukrainien, les indices des prix tutoyaient des sommets de plusieurs décennies dans de nombreux pays et les anticipations d’inflation à long terme avaient été revues à la hausse (voir graphique 2 pour les États-Unis). Des pressions à la hausse additionnelles à court terme sur les prix ont augmenté le risque de désarrimage des prévisions d’inflation à moyen et long terme et de spirale de hausse salariale. Le risque s’avère particulièrement aigu aux États-Unis, où une certaine tension sévit déjà sur le marché de l’emploi, mais l’Europe se trouve également à la merci d’un choc d’inflation significatif. Tout dépend de la façon dont évolueront les politiques monétaires et budgétaires, une question que nous évoquons ci-dessous.

Graphique 2 : Les anticipations d’inflation aux États-Unis ont augmenté significativement depuis la pandémie, mais demeurent actuellement conformes aux moyennes à long terme.

3) Un choc asymétrique exacerbant les divergences

La guerre en Ukraine a une troisième implication : une exacerbation probable de la dispersion des indicateurs économiques et de l’inflation d’une région et d’un pays à l’autre à l’horizon cyclique. Veuillez noter que ces événements tendent à renforcer un de nos thèmes structurels : une divergence accrue de l’inflation et de la croissance.

Des évolutions de l’inflation et de la croissance vraisemblablement différentes d’une région à l’autre.

En raison de sa proximité géographique avec le conflit ainsi que de ses liens avec la Russie et l’Ukraine pour ses échanges commerciaux, ses approvisionnements et ses mouvements de capitaux, l’Europe sera vraisemblablement plus affectée par l’inflation, d’autant plus qu’elle dépend fortement du gaz et du pétrole russes et devra s’occuper des réfugiés de guerre. Il est possible que l’Europe bascule donc en récession cette année et enregistre une inflation significativement plus élevée, en particulier si les approvisionnements en gaz de Russie se trouvent interrompus.

La Chine et la plupart des autres pays de l’Asie ont moins de relations économiques directes avec la Russie, mais seront également affectés par la hausse des prix de l’énergie, la baisse des recettes touristiques en provenance de Russie et le ralentissement de la croissance en Europe. De surcroît, la Chine fait toujours face au risque non négligeable d’une seconde série de sanctions qui pourraient pénaliser son économie si le conflit s’enlisait et qu’elle décidait de soutenir trop ostensiblement la Russie.

Sur les marchés émergents, les exportateurs de matières premières comme le pétrole, le minerai de fer, le cuivre, les métaux, le blé ou le maïs pourraient bien tirer parti de conditions plus favorables pour les échanges internationaux. Toutefois, la hausse du prix des matières premières aura tendance à exacerber des pressions inflationnistes déjà soutenues dans la plupart des économies émergentes et même bien installées dans certains cas. Nous nous attendons à ce que certains pays d’Afrique du Nord et du Moyen-Orient se retrouvent affectés de façon disproportionnée par la hausse des prix du blé et la baisse des recettes du tourisme. Ces difficultés économiques pourraient également relancer l’instabilité politique de la région depuis le fameux printemps arabe, il y a maintenant plus d’une décennie, lorsque la forte hausse des prix alimentaires avait déclenché d’importantes perturbations sociales.

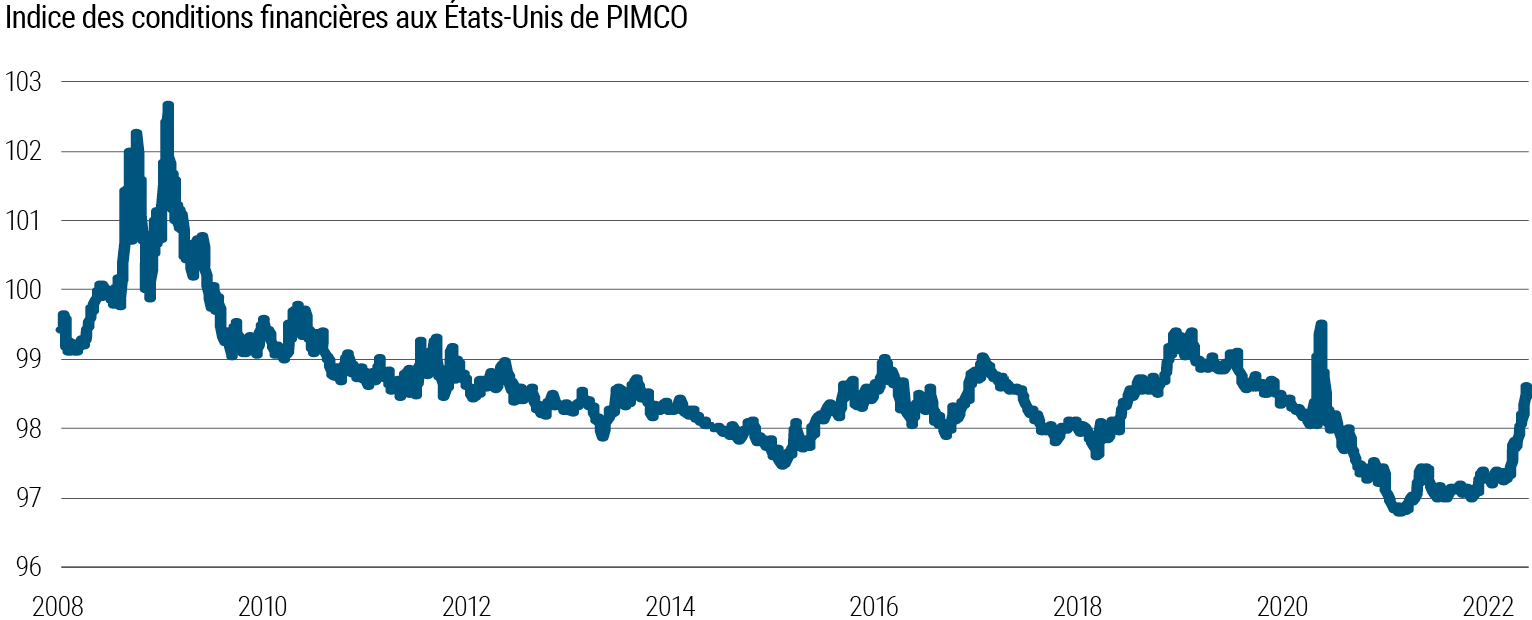

De son côté, l’économie américaine paraît relativement isolée des effets directs de la guerre en Ukraine, compte tenu d’un volume minime d’échanges directs avec cette région et de sa relative indépendance énergétique. Toutefois, le moindre ralentissement de la croissance dans le monde – avec une forte hausse du prix de l’essence et de potentielles autres perturbations de la chaîne d’approvisionnement mondiale, sans compter le net resserrement des conditions financières depuis le début du conflit (voir graphique 3) – risque malgré tout de peser sur la croissance et d’alimenter l’inflation cette année, à notre avis.

Graphique 3 : Une détérioration rapide des conditions financières aux États-Unis depuis l’invasion de l’Ukraine.

4) Les banques centrales prises entre deux feux

La plupart des banques centrales semblent plus déterminées à contrer l’inflation qu’à soutenir la croissance. En temps normal, elles auraient probablement regardé au-delà des conséquences de ce choc de l’offre sur les prix, mais il s’agit d’une conjoncture exceptionnelle, avec une inflation déjà élevée à cause de la période de Covid et de ses perturbations sur la chaîne d’approvisionnement. Les décisionnaires en matière de politique monétaire paraissent donc principalement préoccupés par la prévention d’un deuxième événement inflationniste et d’une nouvelle révision à la hausse d’anticipations déjà élevées pour les indices de prix. Bien qu’il ne s’agisse pas de notre scénario de référence, ce contexte réclame de suivre de près le risque d’atterrissage brutal et la possibilité d’une récession plus tard cette année ou en 2023.

De toutes les banques centrales, la BCE se trouve la plus concernée par le choc russe sur le PIB, en raison de la proximité du conflit pour son économie, mais également celle qui doit lutter avec la dynamique d’inflation sous-jacente la plus bénigne (avec le Japon). Elle a confirmé, au cours de sa réunion de mars, ne pas compter revenir sur son intention de mettre fin aux accommodations monétaires en raison du contexte actuel.

De son côté, la Réserve fédérale des États-Unis a amorcé, à l’issue de sa réunion de mars, un nouveau cycle de resserrement, en relevant le taux des fonds fédéraux, jusqu’alors à zéro, et en prévenant d’une série de hausses pour cette année. Elle compte de plus, d’ici la prochaine réunion ou la suivante, laisser filer les échéances des émissions venant à terme à son bilan. (Voir le billet sur notre blogue à propos des incidences de la réunion de la Réserve fédérale de mars.)

La Banque d’Angleterre a relevé en mars ses taux pour la troisième fois en trois mois, précisant qu’elle resserrerait probablement les conditions d’un cran. De nombreuses autres banques centrales dans les pays développés et émergents durcissent également le ton en raison de pressions inflationnistes rampantes. La Chine constitue la seule grande exception, puisqu’un indice des prix inférieur à la cible, une devise forte et des préoccupations entourant la croissance ont incité les pouvoirs publics à mener une politique de légère détente monétaire dans les derniers mois et à n’envisager probablement aucun resserrement cette année.

Encadré 3 : La plupart des banques centrales préfèrent lutter contre l’inflation que soutenir la croissance.

Ainsi, pour la première fois depuis la période de stagflation des années 70 et du début des années 80, les grandes banques centrales occidentales, en particulier la Réserve fédérale, ne comptent pas voler au secours de l’économie, malgré un choc négatif sur la croissance, puisque celui-ci s’accompagne d’un choc inflationniste. Ce contexte favorise un risque de baisse de l’activité économique, voire de récession dans les économies développées, qui affectera les marchés financiers.

Comme nous l’avons décrit dans nos perspectives structurelles, « Une ère de transformation », notre scénario de référence table toujours sur des taux réels faibles à neutres, en raison à la fois de vecteurs persistants à long terme et d’une sensibilité des marchés financiers à leur hausse. L’accélération de l’inflation obligera toutefois probablement les banques centrales à effectuer des choix difficiles qui, en contrepartie, révéleront des occasions pour les investisseurs actifs si un resserrement monétaire constant cause des ruptures sur les marchés financiers.

5) Politique budgétaire : service minimum

Les pouvoirs publics ont réagi à la pandémie en déployant toutes les mesures à leur disposition et ont été soutenus par la politique monétaire. L’augmentation significative des déficits et de l’endettement qui en ont découlé fait en sorte qu’il ne faut plus s’attendre à des politiques budgétaires très généreuses, même si les banques centrales mettent fin aux assouplissements monétaires et commencent à relever les taux d’intérêt.

Nous estimons toutefois que l’économie européenne bénéficiera malgré tout de l’instrument budgétaire, en partie du fait de la hausse des dépenses militaires (qui prendra malgré tout un certain temps) ainsi que de transferts et crédits d’impôt visant à amortir l’incidence de la hausse des coûts de l’énergie sur le revenu disponible. Ces mesures ne devraient compenser cependant que partiellement l’effet négatif pour la croissance de l’expiration automatique des mesures de soutien temporaire mises en œuvre durant la pandémie. En outre, une plus grande intégration budgétaire au sein de l’Union européenne, à des fins de défense et d’énergie renouvelable, semble maintenant probable. C’est un processus qui prendra du temps et n’aura des incidences économiques qu’au-delà de notre horizon cyclique.

Aux États-Unis, tout soutien budgétaire supplémentaire restera probablement minime dans le meilleur des cas, compte tenu de la quasi-impasse politique au Congrès et même au cours des prochaines années si l’on suppose une majorité des républicains à la Chambre des représentants, et potentiellement au Sénat, à l’issue des élections de mi-mandat en novembre prochain. Cette configuration plutôt négative pour la croissance cyclique servira en revanche à juguler les pressions inflationnistes, lesquelles ayant effectivement des causes monétaires, mais également budgétaires, comme nous l’a montré la période de pandémie.